2025.12.28

請求ミスを防ぐ業務フロー整備の実践ポイント

中小企業に多い「1人経理」は、属人化や担当者の業務過多によってミスが多発するリスクがあります。特に、請求処理に関わるミスは、売上の回収遅延や損失だけでなく、取引先の信頼を失うことにもなりかねません。 …

ふるさと納税はお得だと人気です。特に年末が近くなると、検討する方も増えるのではないでしょうか。しかし税金の控除金額は所得に応じて上限額があるため、自己負担を2,000円に抑えるにはいくらまで寄付ができるか、悩むことも多いかと思われます。

このコラムではふるさと納税の仕組み、お得といわれる理由を紹介します。そして税額控除を受けるための手続き方法を説明します。今まで敬遠してきた方も、仕組みと手続き方法を知り、お得な制度を活用しましょう。

ふるさと納税とは、好みの自治体に寄付をして、その自治体を応援する制度です。住民税は現在居住している自治体にしか納税ができません。そのためご自身の出身地など、応援したい自治体などにも金銭面で応援できる仕組みとして始まりました。

多くの自治体では、寄付のお礼としてさまざまな返礼品を用意しています。さらにふるさと納税は、所得税、住民税の控除を受けられます。

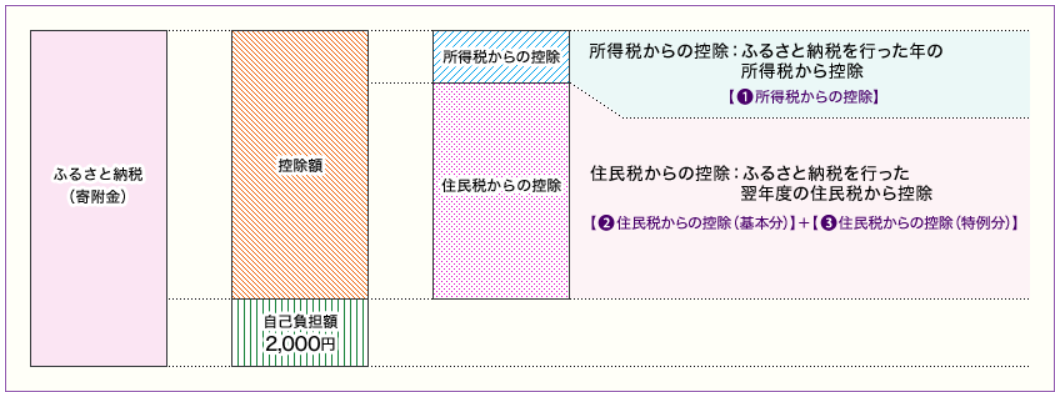

原則として実質2,000円の負担のみで、さまざまな返礼品をもらえるため、お得な制度といわれています。 税金の控除の仕組みは以下のとおりです。

(出典:総務省のふるさと納税ポータルサイト)

まずは寄付金を支払います。

その後、確定申告またはワンストップ納税の手続きをすると、自己負担額2,000円を差し引いた残りの部分が、所得税・住民税から控除される仕組みです。確定申告をすると所得税および住民税の双方から控除されますが、ワンストップ納税は確定申告をしない方が利用する制度であるため、すべて住民税から控除されます。いずれも、トータルの控除金額は同じです。

税金から控除される金額は、いくつか計算式があります。主な部分は以下2点です。

所得税からの控除金額=(ふるさと納税をした寄付金額-2,000円)×所得税の税率*

住民税からの控除(基本分)=(ふるさと納税をした寄付金額-2,000円)×10%

このほかに住民税からの控除(特例分)があります。

*所得税は累進課税であり、所得に応じて税率が高くなります。

控除の対象となるふるさと納税は、所得税は総所得金額等の40%、住民税は総所得金額等の30%が上限です。上限を超えて寄付をしても、税金からの控除はされません。総所得金額等はすべての所得の合計金額から、純損失や雑損失の繰越控除などがある場合はそれを差し引いた金額です。

確定申告をすれば、申告書上で所得税から控除される金額が確認できます。住民税から控除される金額については、翌年の住民税決定通知書上で「税額控除額」を確認できます。しかしここには調整控除が入っているため、実際の税額の控除金額とは多少一致しません。ふるさと納税以外の税額控除があればそちらも入っています。気になる方は自治体に問い合わせをすると正確な控除金額が確認できます。

ふるさと納税のメリットと注意点を紹介します。

(1)好みの自治体を応援できる

(2)自治体から返礼品をもらえる

(3)支払うべき所得税、住民税を控除でき、原則として自己負担は2,000円のみで済む

(1)税額の控除には限度額がある

(2)寄付金を先に支払い、実際に税金が控除されるのは後になる

(3)税金の控除を受けるには、確定申告またはワンストップ納税の手続きが必要

(4)ワンストップ納税の手続きをした方でも、確定申告をした場合は寄付金控除をおこなう必要がある

メリットはすでに紹介してきましたので、ここでは注意点を中心に説明します。

前項目でも述べたように税額控除は、所得税は総所得金額等の40%、住民税は総所得金額等の30%という上限があります。 所得金額を計算するには、収入だけでなく扶養などの所得控除も加味する必要があります。このため限度額を手計算するのは煩雑ですが、ふるさと納税の各ポータルサイトではおおむねの限度額をシミュレーションしてくれる便利な機能があります。活用してみましょう。

なお、所得は当年度の所得です。このため、もし前年の収入でシミュレーションした場合は結果が異なるため、あくまで参考にしましょう。12月になればより正確に当年度の収入が見積れます。その金額でシミュレーションすれば、より正確な限度額が推定できます。 限度額を超えた寄付も可能です。ただしその場合、超えた部分は所得控除ができず、自己負担となります。

ふるさと納税は、寄付金の支払いを先にした上で、翌年に税額から控除してもらえる仕組みです。支払いは先になるため、寄付をする初年度は資金の負担が重くなります。

ふるさと納税の寄付をしても、確定申告またはワンストップ納税の手続きをしなければ税額控除は受けられません。 ワンストップ納税は、確定申告をしなくても税額控除が受けられるため、普段確定申告をしていない会社員などには大変便利な制度です。

手続き方法などは、次の項目で説明します。

ワンストップ納税の手続きをしても、医療費控除を受けるなどの理由で確定申告をする場合には、ふるさと納税についても寄付金控除として申告が必要です。失念すると税額控除が受けられませんので注意してください。 ただし、もし間違えてしまった場合でも、5年間は更正の請求をおこなえば控除ができます。

税額控除を受けるには、ワンストップ納税の手続きまたは確定申告をしなければ税額控除は受けられません。

それぞれ説明します。

ワンストップ納税を利用するには以下の要件をすべて満たす必要があります。

個人事業主や、年収2,000万円を超える会社員など、もともと確定申告が必要な方は利用できません。確定申告で寄付金控除をおこないます。

・提出期限までに「寄付金税額控除に係る申告特例申請書」を自治体に提出すること ふるさと納税の寄付をする際に、ワンストップ納税をおこなう旨を申請しておくと、自治体から「寄付金税額控除に係る申告特例申請書」が送付されます。

もし事前申請しなかった場合でも、各自治体や総務省のサイトにもひな型がありますので、利用しましょう。

この申請書に所定の事項を記入して、マイナンバーカードの写し等の必要書類とともに、提出期限までに自治体へ送付します。提出期限は、1月の初旬であることが多く、特に年末ぎりぎりに寄付をした方は注意しましょう。

ふるさとの納税の税額控除を受けるために確定申告をおこなわなければならない方は、例えば以下のような方です。

6自治体以上に寄付した方、期限までに「寄付金税額控除に係る申告特例申請書」を提出できなかった方です。

普段、確定申告をしない方にとっては煩雑に思えるかもしれませんが、確定申告の事務作業は年々省力化されています。 マイナンバーカードと、機能が対応したスマートフォンもしくはカードリーダーを持っていれば電子申告が可能であり、税務署に行く必要がありません。

また、申告書の作成は、国税庁の「確定申告書等作成コーナー」が便利です。寄付金控除の欄にふるさと納税の寄付金額を入力しましょう。確定申告をするには「寄付金受領証明書」が必要です。ただし令和3年の確定申告より、これに代えて、特定事業者が発行する年間寄附額を記載した「寄附金控除に関する証明書」を添付することも可能になりました。 特定事業者には、大手のふるさと納税のポータルサイトはまず当てはまります。このためポータルサイトから寄付したものを、すべてひとつの証明書で確定申告ができます。これにより、もし「寄付金受領証明書」を紛失しても確定申告が可能です。 「寄附金控除に関する証明書」は、紙で添付する方法だけでなく、証明書データを添付して電子申告する方法もあります。1件1件入力する手間が省け、事務手続が省力化できます。

以上、ふるさと納税の仕組みと税額控除を受けるための手続きを紹介しました。手続きが煩雑そうという理由でハードルが高かった方でも、ワンストップ納税の導入、さらには確定申告で「寄付金受領証明書」を紛失しても申告が可能になったり、データを取り込むことができたりと、ますます事務手続きが省力化されています。

原則として2,000円の自己負担で返礼品がもらえるお得な制度なので、一度検討してみてはいかがでしょうか。

経理体制の

ヒアリング(無料)

貴社の課題解決の

ためのご提案

ご契約

貴社の業務フローの

改善サポートの開始

経理代行業務の

開始