2025.12.28

請求ミスを防ぐ業務フロー整備の実践ポイント

中小企業に多い「1人経理」は、属人化や担当者の業務過多によってミスが多発するリスクがあります。特に、請求処理に関わるミスは、売上の回収遅延や損失だけでなく、取引先の信頼を失うことにもなりかねません。 …

政府が副業を推進する方針を打ち出し、近年副業を認める会社も増えています。このため、会社員が副業をするケースが増え、確定申告をどのようにするか迷う方も増えているのではないでしょうか。そのような中、2022年8月に国税庁は、雑所得の範囲に関する所得税基本通達の改正案を公表しました。

改正案では、副業の収入が300万円以下の場合はすべて雑所得とするとの記載が盛り込まれました。しかし結果的には改正案は見直され、この金額基準は撤廃されました。このコラムでは、いわゆる「副業300万円問題」をめぐる所得税基本通達の改正の経緯と、改正後の基本通達における雑所得と事業所得の区分の判定について紹介します。

副業300万円問題は、副業収入を「雑所得として判定する」か「事業所得として判定するか」の基準を明確にしていこうとしたことから始まりました。所得の区分には10種類あり、所得の区分ごとに所得税の計算方法が決められています。確定申告をする際にはどの所得であるかをまず判定する必要があり、所得税の計算をするには大切な判断になります。

この所得区分の中の二つが、雑所得と事業所得です。

まずは、雑所得と事業所得の違いを説明します。

雑所得は、どの所得区分にも該当しない所得が分類されます。雑所得の中は、さらに3つに細分化されており、「公的年金等に係る雑所得」「業務に係る雑所得」「その他の雑所得」となっています。

ここで事業所得と区別があいまいなのは「業務に係る雑所得」で、副業としてよくあるのは、例えば原稿料やデザインの報酬、営利を目的として継続的におこなう物販などです。

雑所得に係る所得税は、収入から経費を差し引いた金額に税率をかけて計算しますが以下のような特徴があります。

雑所得は総合課税の対象となる他の所得と合算したうえで、税率をかけて税額を計算します。所得税は所得が高くなるほど税率も高くなる累進課税となっており、他の所得が高いと雑所得の税額も高くなる可能性が高くなります。

損益通算とは、赤字の場合、損失を他の所得区分から差し引くことができることをいいます。損益通算ができる所得は不動産所得、事業所得、譲渡所得、山林所得に限られていて、雑所得は対象ではありません。このため、雑所得の副業が赤字であっても、本業の給与所得など他の所得から差し引くことができません。

損失の繰越控除とは、損失を翌期以降に繰越をして、翌期以降に所得が出たら、これと相殺できることをいいます。雑所得は損失の繰り越し控除ができません。 このように、雑所得は税制上の優遇措置がありません。

一方で事業所得も総合課税の対象ですが、雑所得とは異なり以下のような優遇措置があります。

青色申告は多くの税務上の優遇措置があります。主なものは以下のとおりです。

収入から経費を引いた後、最大65万円の所得控除が可能です。

要件を満たせば、事前に届出をすることで青色専従者給与を経費に計上できます。

損失が出た場合、損益通算で他の所得からも引ききれなかった分があれば、翌年以後3年繰り越しができます。前年に繰り戻して所得税の還付を受けることも可能です。

損失が出たら、本業など他の所得から差し引くことができます。 このように、事業所得のほうが税務上の優遇措置が多く、雑所得ではなく事業所得として申告ができれば節税につながります。 なお、副業の中でも、例えばアルバイトをした場合は給与所得、不動産投資をして家賃収入を得る場合は不動産所得です。どの所得区分にも当てはまらないものが雑所得とされており、給与所得のように明らかに分類できるケースは「副業300万円問題」とは無関係ですので注意してください。

2022年8月、国税庁は「副業300万円問題」と話題になる基となった、所得税基本通達の改正案を公表しました。

内容としては、副業の収入が300万円以下の場合は、事業所得ではなく「すべて雑所得」とするとされました。 「事業所得」と「業務に係る雑所得」のどちらにあたるかは、今までは金額として明確な基準がなく「事業的規模でおこなわれているかどうか」を社会通念上の判断でおこなっていました。

会社員が副業を事業所得として申告すれば、副業で赤字が出た場合には損益通算ができるため、本業の給与所得と相殺ができます。事業をした結果赤字であるならば仕方ないところですが、なかには故意に赤字の取引を作り出し、給与所得を減らそうとするなど、過度の節税を図るケースがあります。このような、いわゆる「副業節税」を国は排除していきたい方針です。そこで、副業の収入が300万円以下は事業所得として認めない、という金額のラインを作る案を公表しました。

所得税基本通達の改正案に対して、7,059通もの意見が集まりました。副業を推進する方向性に反する、300万円の根拠が不明、事業所得として申告できるための金額が大きすぎる、などのさまざまな意見がありました。副業で300万円の収入を得るのはハードルが高いことも多く、過度な節税を目的とせずに副業をしている方にとって、税務上の優遇措置がまったくないのは厳しい状況といえるでしょう。

結果として、改正案が大幅に見直され、最終的に「副業収入300万円」の明確なラインは撤廃されました。

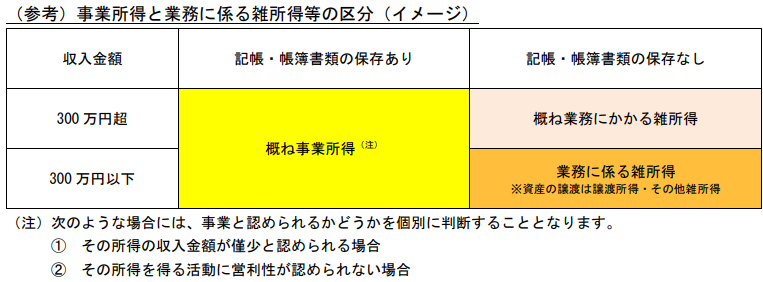

改正後の「業務に係る雑所得」と「事業所得」の区分の判定は、おおまかに以下のようになりました。

(1)本業と副業の区分はしない

(2)まずは社会通念上事業と認められるかどうかで判定する

(3)記帳・帳簿書類の保存がある場合にはおおむね事業所得と判定できる

(出典:国税庁ホームページ「雑所得の範囲の取扱いに関する所得税基本通達の解説」)

それぞれ詳細を説明します。

見直し前では本業と副業に分けた判定をしていましたが、見直し後は本業、副業の分類はなくなりました。その代わりに、記帳・帳簿書類の保存があるかどうかの判定が加わりました。収入が300万円以下の副業をしている方にとって、見直し前では雑所得としなくてはならないところを、見直し後では事業所得と判定できる可能性が出てくるため、大きな変更といえます。

活動が事業的規模である場合には事業所得になります。事業所得と認められるかどうかは、まずは「社会通念上」事業と称するに至る程度でおこなっているかどうかで判定します。 ”最判昭和56年4月24日では「自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得」と判示しています。” (引用:国税庁ホームページ「雑所得の範囲の取扱いに関する所得税基本通達の解説」) 継続しておこなわれていること、所得があること、客観的に事業をおこなっていることが明確であることなどを総合的に判断して判定します。

今回の通達の見直しで大きく変更があったのは、この「記帳・帳簿書類の保存の有無」という判定要件が加わったことです。 記帳・帳簿書類の保存がある場合には、収入金額が300万円超でも以下でも「概ね」事業所得と判断される、つまり社会通念での判定においても事業所得に区分される場合が多いと考えられる、としています。

逆に記帳・帳簿書類の保存がない場合には、収入金額が300万円超でも以下でも「概ね」雑所得とされます。

ここで注意が必要なのは「概ね」という記載がある点です。記帳・帳簿書類の保存があったとしても、以下のような場合には事業と認められるかどうかを個別に判断する、としています。

例えば、例年収入金額が300万円以下で主たる収入に対する割合が10%未満の場合。例年、とはおおむね3年程度をいいます。

例えば、例年赤字で、かつ赤字を解消するための取り組みを実施していない場合。

これにより、過度な副業節税は引き続き排除する方針です。記帳・帳簿書類の保存があれば必ず事業所得と認められる訳ではない点に注意が必要です。

以上「副業300万円問題」をめぐる所得税基本通達の改正の経緯と、見直し後の事業所得と雑所得の区分について説明しました。

多様な働き方が増え、本業、副業というくくりで分けるのは無理があると考えられます。見直し案ではそのくくりが撤廃され、300万円で一律に線引きをすることもなくなりましたが、最終的には雑所得と事業所得の区分は社会通念上の判断によります。記帳・帳簿書類の保存という分類が出てきたものの、事業所得では以前より義務でしたので、新しいことではないともいえます。今後はより厳密に記帳・帳簿書類の保存をおこなう必要がでてくるのではないでしょうか。

事業所得と雑所得の区分を始めとして、 弊社のグループ会社では税務顧問、確定申告も承っておりますので、税務的な判断に迷う場合は是非ご相談ください。

経理体制の

ヒアリング(無料)

貴社の課題解決の

ためのご提案

ご契約

貴社の業務フローの

改善サポートの開始

経理代行業務の

開始