2026.01.30

副業時代に経営者が知っておくべき税務知識と「副業300万円問題」の最新動向

2017(平成29)年の「働き方改革実行計画」で副業・兼業の促進が明確に示されて以来、柔軟な働き方がしやすい環境整備の一環として、副業を認める会社は増加しています。そのため、経営者にとっても、副業…

2017(平成29)年の「働き方改革実行計画」で副業・兼業の促進が明確に示されて以来、柔軟な働き方がしやすい環境整備の一環として、副業を認める会社は増加しています。そのため、経営者にとっても、副業を前提とした労務・税務対応が避けられない時代になりつつあります。

自社の従業員が副業を行うなかで、副業の確定申告で迷う場面も増えるでしょう。特に、副業収入が「雑所得」と「事業所得」のどちらに区分されるかは、会社としての説明責任や社内ルール整備にも影響を与えます。本コラムでは、いわゆる「副業300万円問題」の経緯と最新の税務基準を整理し、経営者が社員副業に備えるためのポイントについて解説します。

≪目次≫

副業は一部の個人の選択肢ではなく、社会全体の働き方として定着しつつあります。2017(平成29)年の「働き方改革実行計画」以降、政府もガイドライン改定などを通じて副業を後押ししてきました。こうした政策的な後押しもあり、企業でも副業を認めるケースが増えています。経営者としては、労務・情報管理だけでなく、税務上の基本的な考え方も押さえておく必要があるでしょう。

近年、副業を行う人は確実に増えています。総務省「就業構造基本調査」によると、副業者数は2017(平成29)年の約268万人から2022(令和4)年には約332万人へと増えました。5年間で、およそ64万人増(約24%増)となっています。また、民間調査では、副業を容認する企業の割合が過去最高の64%に達したと発表されました。これは、2018(平成30)年の約2倍にあたります。

こうした状況を受け、企業側としては、就業時間外の活動であっても情報漏えいや競業リスクへの配慮が欠かせません。さらに、副業に関する税務知識が不足していると、社員の申告ミスが会社への問い合わせやトラブルにつながる可能性もあります。将来的なリスクを避けるためにも、副業を前提とした社内のルール整備が重要です。

社員が副業で得た収入の所得区分を誤ると、確定申告の不備や追徴課税につながるおそれがあります。会社が直接税務申告を行うわけではありませんが、基本的な考え方を周知していない場合、会社として説明不足だったと受け取られることもあるでしょう。就業規則の整備とあわせて、所得区分や帳簿保存といった税務の基礎知識を共有し、顧問税理士と連携できる体制を整えることが重要です。

所得税は法律によって10種類の所得区分に分けられています。副業に関する税務で特に混乱しやすいのが、雑所得と事業所得の区分です。いわゆる副業300万円問題は、この判定基準を明確にしようとしたことが発端でした。2022(令和4)年8月には、国税庁が年間300万円以下の副業収入は原則として雑所得とする改正案を公表し、過度な節税を抑制する方針を示しています。

適正な確定申告をするためには、まずこの2つの所得区分の違い、現在の判断基準を正しく理解する必要があります。

雑所得とは、給与所得や事業所得など他の所得区分に当てはまらない所得で、公的年金等、業務、その他の3つに分類されます。副業では、原稿料やデザインの報酬、継続的な物販収益などが業務にかかる雑所得として扱われることが多く、事業所得との区別があいまいになりがちです。

雑所得の税金は、収入から経費を差し引いた金額を他の所得と合算して計算する総合課税が適用されます。また、日本の所得税は所得が増えるほど税率が上がる累進課税のため、総収入が高い人ほど副業にかかる税負担も大きくなる可能性があります。

事業所得は、雑所得にはない税務上の優遇措置を利用できる点が大きなメリットです。損失が出た場合には、本業の給与所得などから差し引く損益通算ができます。また、赤字を翌年以降に繰り越せる純損失の繰越控除も使えます。こうした制度を活用すれば、節税につながるケースも多いでしょう。

加えて、青色申告を届け出ると、次のような利点によってさらに節税効果が高まります。

最大65万円の青色申告特別控除:複式簿記による記帳と電子申告などの要件を満たすことで、収入から経費を差し引いた所得から最大65万円を控除できます。

青色専従者給与の計上:家族を事業に従事させている場合、届出を行うことで給与を必要経費として計上できます。

純損失の繰越し・繰戻し:副業で赤字が出た場合、翌年以降3年間繰り越して黒字と相殺したり、前年に繰り戻して還付を受けたりすることが可能です。

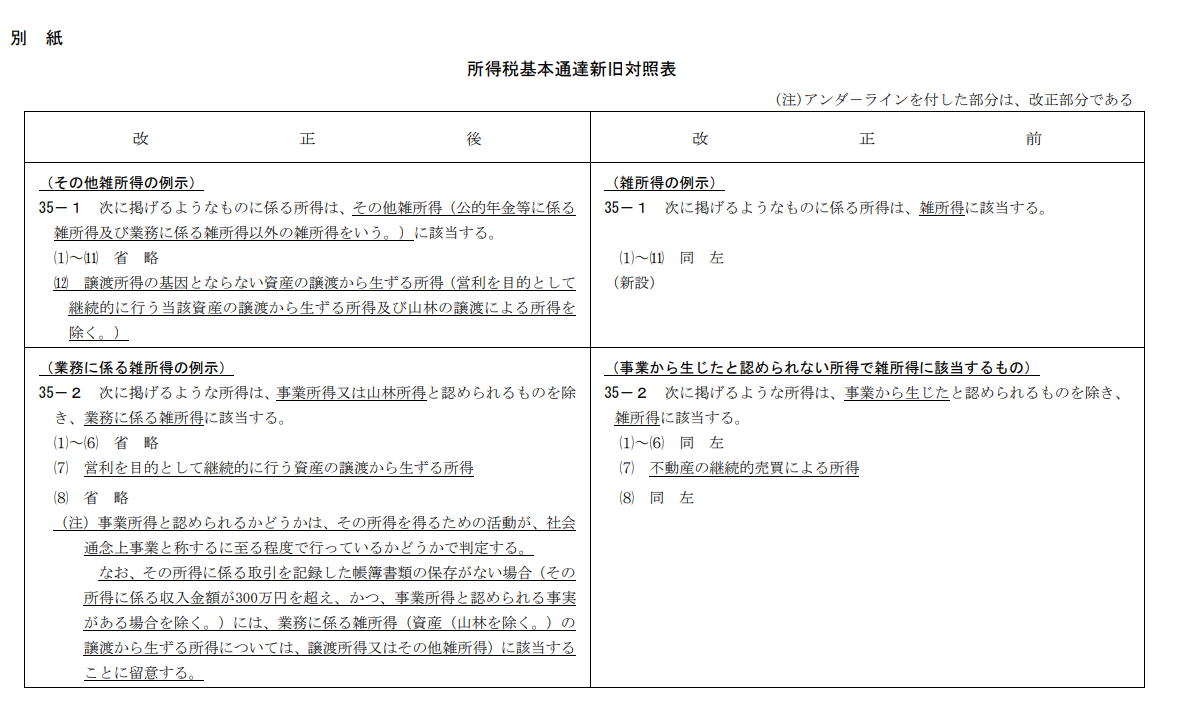

かつて検討された副業収入300万円以下は一律雑所得という基準は撤廃され、2022年以降は金額だけで区分を判断しない仕組みに改められました。改正後は本業・副業での区分がなくなり、社会通念上の事業性(営利性・継続性・独立性)に加え、記帳・帳簿書類の保存状況を踏まえて総合的に判定されます。

(出典:国税庁ホームページ「雑所得の範囲の取扱いに関する所得税基本通達の解説」)

(出典:国税庁ホームページ「雑所得の範囲の取扱いに関する所得税基本通達の解説」)

この基準では、収入規模にかかわらず記帳・帳簿書類の保存がある場合は事業所得と判断される一方、帳簿がなければ雑所得とされる点に注意が必要です。ただし、通達上はいずれも概ねとされており、収入が僅少なケースや営利性が認められないケースでは、帳簿があっても個別判断される可能性があります。たとえば、例年300万円以下で主たる収入の10%未満にとどまるケースや、赤字が続いているにもかかわらず改善の取り組みが不十分なケースが該当します。

2022(令和4)年以降の帳簿保存義務(300万円超):収入が300万円を超える場合は、記帳と帳簿書類の保存が義務となります。売上・経費の内容や日々の取引、請求書・領収書、現金預金取引等の書類などが保管の対象です。

収支内訳書添付義務(1000万円超):収入が1,000万円を超える場合は、所得区分にかかわらず確定申告時に収支内訳書の添付が必要となり、収入や経費の内訳を明確に示すことが求められます。

副業を行う社員が増える中で、経営者には容認・禁止するかどうかだけでなく、情報管理・競業リスク、税務対応などをどう管理し、どう備えるかという視点が求められます。ここからは、実務上抑えておきたいポイントを確認しましょう。

副業を容認する場合は、就業規則での明確化が不可欠です。同時に、税務に関する最低限の指針を示しておくことで、社員の不安や誤解を減らし、会社としての管理体制を整えることができます。

副業の定義と申請・承認フロー:どこまでを副業とするのかを明確にし、事前申請や承認の流れを定めることで、会社と社員双方の認識をそろえることができます。

業務範囲・情報管理・競業回避のルール化:顧客情報や技術情報の持ち出し、自社と同じ事業領域での副業や競合企業での業務(競業行為)を防ぐため、具体的な禁止事項を明文化します。

税務ガイドの整備と相談窓口設置:雑所得と事業所得の違いや課税方法などを簡潔にまとめた資料を用意し、必要に応じて顧問税理士につなぐ窓口を設けることで、社員の不安や実務負担を抑えられます。

帳簿保存義務と社員周知のポイント:帳簿保存や収支内訳書の考え方を周知することで、社員の申告ミスを未然に防ぎ、企業側の対応負担やリスク管理コストの軽減につなげます。

副業300万円問題を通じて明らかになったのは、金額だけで一律に判断する時代は終わり、事業性や記帳整備がより重視されるようになったという点です。

多様な働き方が広がるなかで、副業そのものを禁止することは難しいでしょう。

企業としては、就業規則を整え情報管理体制を強化することで、トラブルを未然に防ぐ体制作りが求められます。記帳や帳簿書類の保存は今後さらに重要性が増すと考えられるため、社員への周知や実務面でのサポートも欠かせません。

弊社では税務顧問や経理アウトソーシングを通じて、体制整備を支援しております。初回相談無料サービスも実施しておりますので、判断に迷う場合はお気軽にご相談ください。

神奈川 横浜・町田経理アウトソーシングオフィスは、経理・税務・経営に関するお客様のあらゆる課題を解決する総合会計事務所です。創業50年以上の歴史を持ち、約100名の専門家がお客様の事業を力強くサポートします。

約100名体制の経理・税務・経営のプロフェッショナルが、お客様の状況に合わせた最適なソリューションを提供します。複雑な課題も多角的な視点から解決に導き、お客様の成長を強力に後押しします。

会計・経理業務から給与計算、各種コンサルティングまで、DX化推進とアウトソーシングを支援します。これにより、お客様は本業に集中でき、業務の効率化と人件費などのコスト削減を同時に実現します。

最新のクラウド会計システムを積極的に活用し、経営数値のリアルタイムな把握を可能にします。これにより、迅速な経営判断をサポートし、事業の成長を加速させます。

経理・税務の基本サポートに加え、会社設立、相続、さらには医療機関や社会福祉法人に特化した専門的なコンサルティングも提供します。お客様の事業フェーズや業界に合わせたきめ細やかなサポートが可能です。

バックオフィスの改善や、経理・労務、経営に関するお悩みを信頼できる専門集団に任せたい経営者の方は、ぜひお問い合わせください。

経理体制の

ヒアリング(無料)

貴社の課題解決の

ためのご提案

ご契約

貴社の業務フローの

改善サポートの開始

経理代行業務の

開始